Software - 30.6.2020

Mehrwertsteuersenkung korrekt umgesetzt!

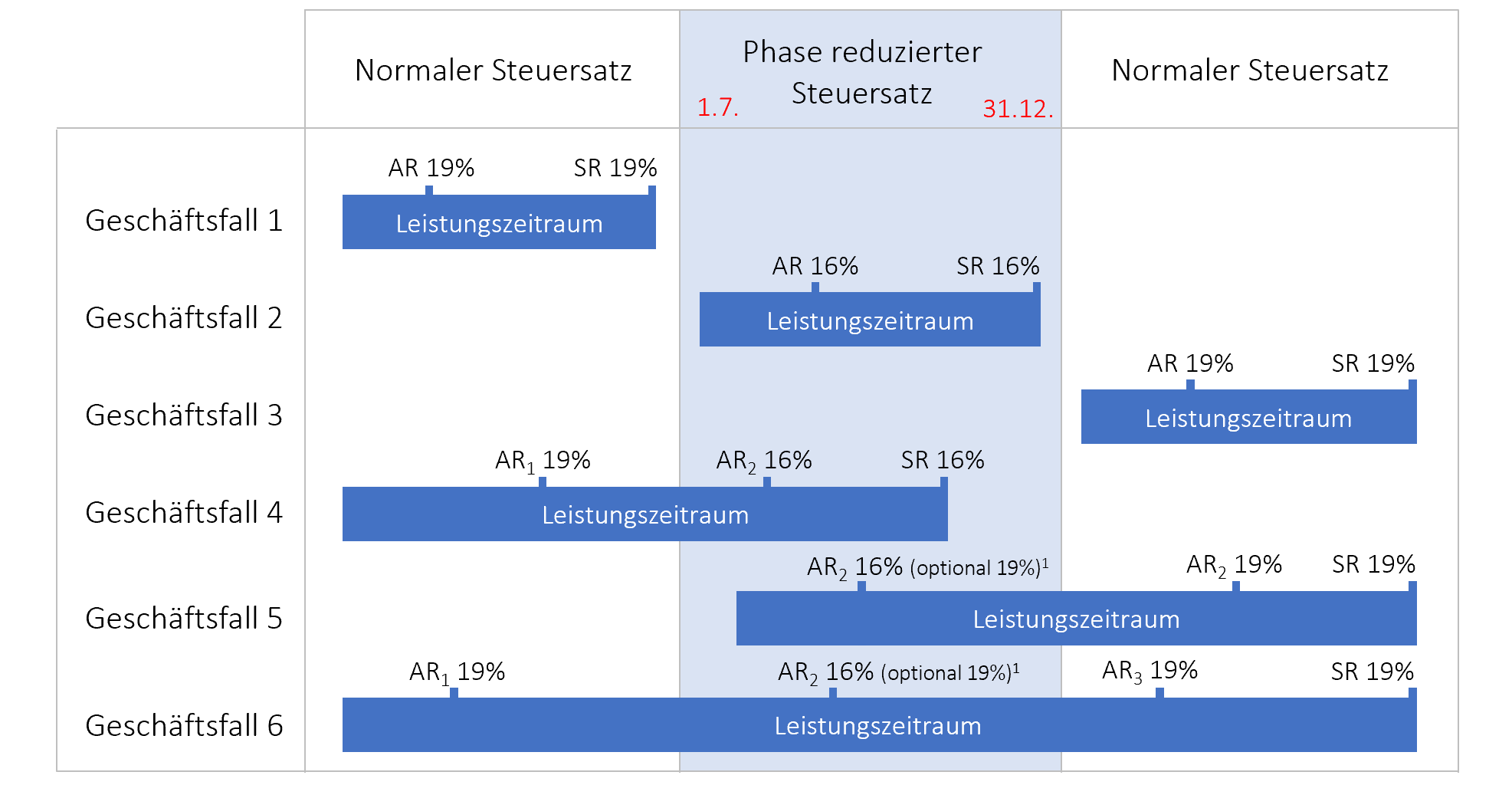

Hier finden Sie die Handlungsempfehlungen und Beispiele, wie Sie bei Ihren Bau- und Immobilienprojekten die zeitlich befristete Senkung der Mehrwertsteuersätze bei der Erfassung, Prüfung und Freigabe von Rechnungen umsetzen.

Eine Vielzahl der Verträge, die mit Planern und Nachunternehmern geschlossen werden sind Werkverträge, bei denen meist Abschlagszahlungen vereinbart werden. Hier entsteht die Umsatzsteuer endgültig erst mit Ausführung einer Leistung oder Teilleistung in Form der Abnahme durch den Auftraggeber. Bereits geleistete Anzahlungen und Abschlagszahlungen sind für die Maßgabe des Steuersatzes unerheblich.

Obwohl sich die deutsche Finanzverwaltung zu der Steuersatzänderung noch nicht abschließend geäußert hat, ist davon auszugehen, dass die meisten Abgrenzungsfragen entsprechend der früheren Umsetzung beantwortet werden können:

- Geschäftsfall 1: Abschlagszahlungen und Schlussrechnung unterliegen dem Regelsteuersatz (19%/7%).

- Geschäftsfall 2: Abschlagszahlungen und Schlussrechnung unterliegen dem reduzierten Steuersatz (16%/5%).

- Geschäftsfall 3: Abschlagszahlungen und Schlussrechnung unterliegen dem Regelsteuersatz (19%/7%).

- Geschäftsfall 4: Abschlagszahlung 1 unterliegt dem Regelsteuersatz (19%/7%), die Abschlagszahlung 2 und die gesamte Leistung der Schlussrechnung unterliegen dem reduzierten Steuersatz (z.B. 16%/5%). Eventuell zu viel bezahlte Mehrwertsteuer wird mit der Schlussrechnung ausgeglichen.

- Geschäftsfall 5: Abschlagszahlung 1 kann mit dem reduzierten Steuersatz (16%/5%), die Abschlagsrechnung 2 und die gesamte Leistung der Schlussrechnung unterliegen wiederum dem Regelsteuersatz (19%,7%). ¹

- Geschäftsfall 6: Abschlagszahlung 1 wurde mit dem Regelsteuersatz (19%/7%), die Abschlagsrechnung 2 kann mit dem reduzierten Steuersatz ausgewiesen werden. Alle Abschlagszahlungen in 2021 und die gesamte Leistung der Schlussrechnung unterliegen wiederum dem Regelsteuersatz (19%,7%). ¹

¹ Der leistende Unternehmer kann aber auch schon in der Anzahlungsrechnung für Leistungen, die in 2021 ausgeführt werden, den Regelsteuersatz mit 19% bzw. 7% angeben. In diesem Fall entsteht die Umsatzsteuer auch schon bei Zahlungszufluss in 2020 mit 19% bzw. 7%). Dies ist zwischenzeitlich auch in dem 3. Entwurf des BMF so vorgesehen.

Wir empfehlen Ihnen die Vorgangsweise zwingend mit Ihrem Steuerberater abzustimmen.